Quem busca maneiras de fazer o dinheiro render e está começando a se aventurar no mundo das aplicações financeiras sabe que o investimento CDB pode ser uma boa opção. Mas como escolher entre os diferentes tipos disponíveis no mercado? Vamos falar sobre as diferenças entre CDB prefixado ou pós-fixado.

Com a inflação em alta no Brasil e consequentemente as taxas de juros também, há uma tendência de aumento na procura por investimentos de renda fixa, como os CDBs.

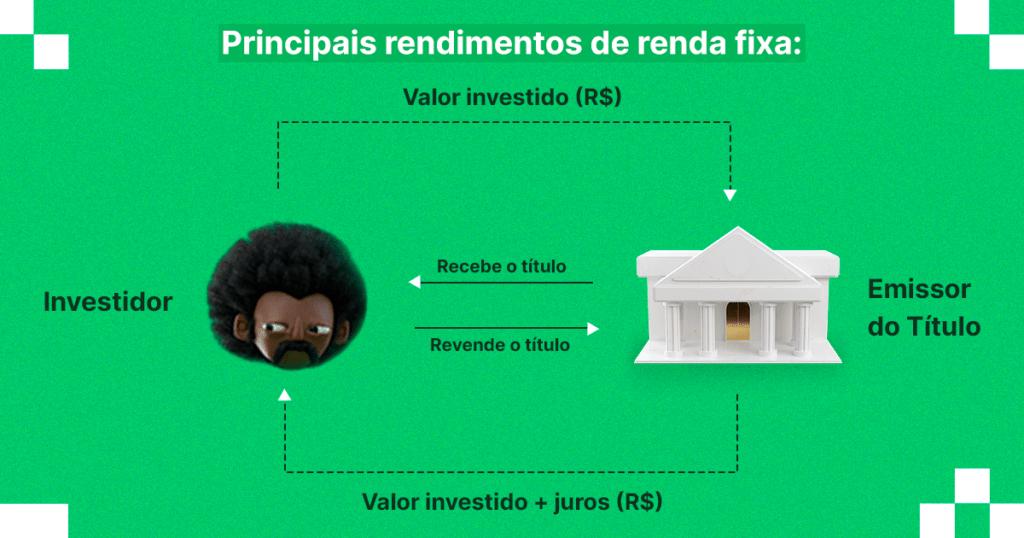

Os investimentos de renda fixa são aqueles em que o investidor sabe qual taxa será utilizada para o cálculo do rendimento durante toda a aplicação. As taxas aplicadas podem ser pré-definidas ou atreladas a algum índice variável, como o IPCA e o CDI.

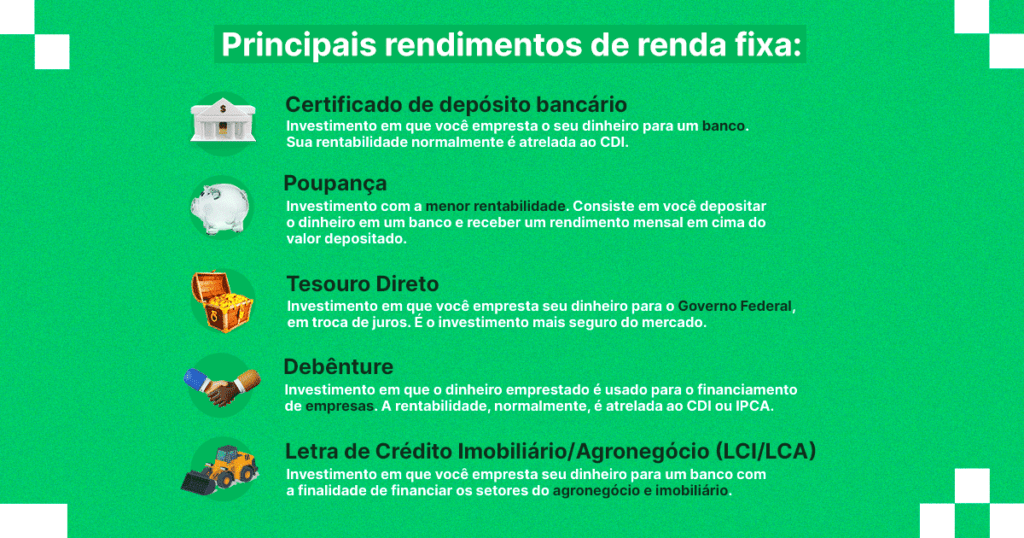

Esses investimentos tendem a ser uma boa oportunidade para quem quer juntar dinheiro e investir de forma segura. Os mais comuns são o CDB, Tesouro Direto e LCI ou LCA.

Segundo dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), ao longo de 2021 a renda fixa correspondeu a 60% do volume de todos os segmentos de aplicações no Brasil.

Desde março de 2021, a taxa Selic, que é definida pelo Comitê de Política Monetária (Copom) do Banco Central, subiu progressivamente, saindo de 2% para 13,75% ao ano.

Agora, desde julho de 2023, o Copom iniciou um ciclo de queda, com cinco cortes consecutivos de 0,50% pontos percentuais. Hoje a Selic está em 11,25%.

Esse crescimento tem mexido com o apetite dos investidores. Até o início do ano passado, as aplicações mais buscadas eram as ações, os fundos de ações e os fundos multimercados. Ou seja, investimentos de renda variável, que são aqueles que não possuem uma taxa de retorno preestabelecida.

Neste ano, com a alta da Selic, os investimentos mais buscados passaram a ser os CDBs, Tesouro Direto e LCIs/LCAs, que são de renda fixa, como explicamos anteriormente. Os dados são da Yubb, buscador de investimentos.

O aumento dos investimentos de renda fixa acontece pelo fato das aplicações passarem a ser suficientemente rentáveis, à medida que também são bem mais seguras do que as de renda variável.

Para entender esse contexto, basta pensar que, da mesma maneira que a inflação afeta o seu bolso e provoca o aumento das taxas de juros, ela também faz com que as instituições financeiras paguem mais caro para captar recursos.

Nesse cenário, as dúvidas sobre ativos desse tipo aumentam. Por isso, ao longo deste conteúdo, você aprenderá:

- O que é CDB?

- Quais são os tipos de CDBs?

- Qual é o rendimento e a liquidez de investimentos em CDB?

- Qual é a diferença entre CDB e outros ativos de renda fixa?

- Como investir em CDB?

O que é CDB?

Provavelmente você já leu ou ouviu a sigla CDB em algum lugar. Os Certificados de Depósito Bancário são títulos emitidos por instituições financeiras para a captação de recursos junto aos seus clientes.

Para ficar mais claro, a ideia é você emprestar dinheiro para alguma instituição financeira e receber o valor de volta com juros, em um prazo determinado.

A taxa de juros, que pode ser fixa ou variável, também é definida na hora da negociação, com a opção de CDB prefixado ou pós-fixado.

Antes disso, é importante explicar o porquê das instituições financeiras precisarem emitir esse tipo de título.

De acordo com uma norma do Banco Central, todos os bancos precisam fechar o dia com o caixa positivo. Para conseguirem isso, eles recorrem a empréstimos com pessoas, pelo CDB, e com outros bancos, pelo CDI, que será tema do próximo tópico.

Qual é a diferença entre CDB e CDI?

O Certificado de Depósito Interbancário (CDI) é um título emitido por instituições financeiras para tomar dinheiro emprestado junto a outras instituições financeiras. Ou seja, não é possível que você compre e invista nesses títulos.

Eles são negociados a curtíssimo prazo, com o único intuito de possibilitar que os bancos terminem o dia “no azul”.

O Banco Central autoriza a emissão de CDBs por bancos comerciais, múltiplos, de investimento, de desenvolvimento, pela Caixa Econômica Federal e por sociedades de crédito, financiamento e investimento .

Mesmo sendo um título privado, restrito a essas instituições, o CDI é utilizado como taxa de referência para vários outros tipos de investimentos. Isso porque ele tende a andar lado a lado com a taxa Selic, que serve para controlar a inflação.

Por exemplo, nos últimos sete anos, os rendimentos acumulados do CDI ao longo de um ano oscilaram bastante, como pode ser observado abaixo:

- 2021: 4,42%;

- 2020: 2,75%;

- 2019: 5,96%;

- 2018: 6,42%;

- 2017: 9,93%;

- 2016: 14,0%;

- 2015: 13,42%.

É aí que existe uma relação entre CDB e CDI. Alguns CDBs pós-fixados usam o CDI como referência para cálculo dos juros. No caso do CDB prefixado, a lógica é outra. No próximo tópico, vamos detalhar mais sobre isso.

Quais são os tipos de CDBs?

Os CDBs não possuem uma regra geral sobre vencimento, rendimento e liquidez, que é o prazo para resgate do investimento. Com isso, as condições podem variar de acordo com as condições oferecidas pela instituição financeira.

Basicamente, existem três modalidades de CDB: prefixado, pós-fixado e híbrido. Entenda um pouco mais sobre cada tipo.

O que é CDB prefixado?

Como o próprio nome já indica, o CDB prefixado já conta com uma taxa de juros pré-definida no momento da aquisição do título. Ou seja, você sabe exatamente o quanto receberá após o vencimento.

Por exemplo, se você investir R$ 100 mil a uma taxa de 5% ao ano, após os 12 meses, receberá R$ 105 mil, menos os impostos sobre os rendimentos.

Cabe ressaltar que os juros são acrescidos diariamente, de forma proporcional ao estipulado para o período completo. Essa informação é importante para investimentos CDB com liquidez diária, já que se você resgatar o investimento antes do vencimento, você não receberá a taxa total e sim proporcional.

O que é CDB pós-fixado?

Já o CDB pós-fixado é atrelado a algum indicador variável, como a inflação, medida pelo IPCA, a Selic e também o CDI, que é o mais comum no caso dos CDBs. Sendo assim, você não sabe o valor exato que vai receber no fim do investimento.

Um exemplo: se no início de 2021 você tivesse investido R$ 100 mil em um CDB que tem o CDI como referência, e paga 100% do índice, no fim do ano você teria R$ 104.420,00, já que o acumulado do CDI no ano foi de 4,42%.

Atenção! As instituições financeiras oferecem diferentes condições em relação ao CDI. O ideal é que você opte por aquelas que pagam no mínimo 100% do CDI. Ainda é possível encontrar algumas que remuneram acima disso.

Nesse caso, o ponto é que o cálculo do CDI é diário, da mesma maneira que o acréscimo dos juros sobre o investimento também é. Por isso é impossível calcular o retorno com precisão.

O que é CDB híbrido?

Por fim, há uma alternativa de investimento que mescla os dois tipos anteriores. Com o CDB híbrido, o dinheiro rende com base em algum indicador e também baseado em uma taxa fixa preestabelecida.

Exemplificando, existem investimentos que pagam 100% do CDI, com um acréscimo de alguma porcentagem de juros por ano. Essa modalidade é a menos comum entre as três.

Qual opção é melhor: CDB prefixado ou CDB pós-fixado?

Não existe uma opção melhor para todos os investidores. Isso depende do seu perfil e dos seus objetivos com esse investimento.

No conteúdo sobre como investir dinheiro de maneira segura, falamos sobre a importância de saber qual é o seu perfil de investidor e entender que cada meta demanda um tipo de aplicação diferente.

Além disso, se você prefere a segurança de saber exatamente o quanto vai receber, provavelmente vai optar pelo CDB prefixado. Caso você esteja disposto a arriscar, o CDB pós-fixado é uma alternativa melhor.

Quanto rende CDB?

Agora que você já entendeu as diferenças entre CDB prefixado e pós-fixado, é mais fácil falar sobre o rendimento do CDB.

É muito importante esclarecer que não existe uma resposta universal para a pergunta de quanto rende um CDB.

Por conta da segurança que oferece, esse tipo de investimento pode ter retornos mais baixos em comparação com os de renda variável, como o mercado de capitais e até mesmo criptomoedas, em que você pode ficar milionário ou perder tudo da noite para o dia.

Leia mais: O que é criptomoeda: guia completo sobre o investimento

O rendimento CDB varia de acordo com o tipo, com a instituição financeira e com as condições de juros, prazo, valor do investimento e liquidez.

A tendência é de que grandes bancos ofereçam retornos mais baixos, já que eles têm como atributo uma maior segurança.

É por isso que, em alguns casos, CDBs de bancos médios oferecem retornos mais atrativos. Segundo um levantamento da Casa do Investidor, em maio de 2022, essa opção era a mais rentável diante do aumento da taxa Selic.

Outro movimento natural é de taxas mais interessantes em investimentos mais longos e com valores maiores. Geralmente, se o prazo de investimento é curto e com liquidez diária, o retorno é mais baixo.

Quanto rende um CDB por mês?

Para responder a essa pergunta, antes você precisa definir qual é o tipo de CDB em questão. No caso do CDB pós-fixado, a B3, a bolsa de valores brasileira, conta com um simulador CDB pelo CDI.

Com essa ferramenta, basta que você selecione a opção DI e preencha os dados sobre período, valor e percentual do CDI. Além disso, é crucial destacar que há cobrança de Imposto de Renda sobre o rendimento. No fim deste conteúdo você pode ver as taxas descontadas.

No caso de calcular rendimento CDB prefixado, você precisa fazer uma conta de conversão de juros compostos, de anual para mensal. A fórmula é bem simples:

TAXA EQUIVALENTE = [(1+TAXA DE JUROS ORIGINAL) ELEVADO A 1/12 -1] X 100

Para esclarecer, vamos dar um exemplo. Se você adquiriu um CDB com retorno de 5% ao ano, o percentual de rendimento mensal ficaria da seguinte forma:

5/100 = 0,05

Taxa equivalente = [(1 + 0,05)^ 1/12 – 1] x 100

Taxa equivalente = [(1,05)^ 0,0833 – 1] x 100

Taxa equivalente = [1,0040 – 1] x 100

Taxa equivalente = 0,0040 x 100

Taxa equivalente = 0,40% ao mês

Outra opção é utilizar alguma calculadora de conversão de taxa anual para mensal, como a do Clube dos Poupadores.

Qual é a liquidez do CDB?

O CDB é um investimento com prazo de vencimento, que pode variar de um mês até a vários anos. Em alguns casos, mesmo que o rendimento seja diário, você só pode receber o valor no vencimento.

Contudo, diversas instituições hoje já oferecem esse investimento com liquidez diária, ou seja, com a possibilidade de você resgatar o valor um dia após fazer a solicitação de recebimento.

Outra opção disponível é a liquidez imediata, em que você pode receber assim que fizer o pedido de resgate.

Como funciona o resgate antecipado?

No caso de investimentos em CDB com liquidez diária ou imediata, você tem a possibilidade de resgatar o seu dinheiro antes do prazo do vencimento do título, sem ser cobrado por isso.

Entretanto, se o seu investimento possibilitar fazer o resgate apenas na data do vencimento, você precisa entrar em contato com a instituição financeira para consultar as condições de resgate antecipado.

Elas podem cobrar uma taxa para revenda ou recompra do título. Além do mais, você receberá apenas o rendimento proporcional pelo período em que o dinheiro ficou aplicado.

Por fim, quanto antes você resgatar o capital investido, maior será a incidência de Imposto de Renda sobre o rendimento. Se o valor for retirado com menos de 30 dias, há ainda cobrança de IOF. Descubra o que é IOF no nosso post especial sobre o tema.

Existe prazo de carência de investimento CDB?

Não é possível definir qual é o melhor CDB com liquidez diária, mas você precisa ficar atento a alguns detalhes antes de investir o seu dinheiro. Um ponto bastante importante é a existência de prazo de carência em alguns casos.

O prazo de carência é o período em que você não pode resgatar o investimento. É necessário se atentar a isso, para não ser pego de surpresa caso precise do dinheiro com urgência.

CDB é seguro?

De forma geral, investimentos em CDB são bastante seguros. O único risco é da instituição financeira entrar em falência e não ter condições de pagar o prometido no vencimento.

Leia mais: Como saber se uma instituição financeira é confiável?

Mas calma! Nesses casos, o Fundo Garantidor de Créditos dá uma cobertura de até R$ 250 mil por CPF.

Sendo assim, se o seu investimento for inferior a esse valor, você será completamente reembolsado, mesmo se houver algum problema com a instituição emissora do título.

Qual é a diferença entre CDB e outros investimentos de renda fixa?

Várias pessoas que querem fazer investimentos mais cautelosos ficam em dúvida sobre qual é a melhor opção.

CDB ou poupança?

Atualmente, que a taxa Selic está acima de 8,5% ao ano, a caderneta de poupança está rendendo 0,5% ao mês. Se a taxa básica de juros baixa de 8,5%, o cálculo da poupança é feito mensalmente, valendo 70% do total da Selic.

Praticamente todas as opções de CDB oferecem condições melhores do que a caderneta de poupança. Com isso, os investimentos em CDB tendem a ser mais interessantes.

CDB ou Tesouro Direto?

O Tesouro Direto é um título público em que você pode, resumidamente, emprestar dinheiro para o governo, em troca de juros. Ele é negociado pelo Tesouro Nacional na bolsa brasileira, a B3.

Por possuir uma lógica bem semelhante ao dos títulos de CDB, as condições também costumam ser parecidas, incluindo a tributação, que é idêntica. Nesse contexto, o ideal é que você pesquise e analise qual atende melhor aos seus interesses.

CDB ou debêntures?

Enquanto CDB é uma opção de captação de recursos para as instituições financeiras e o Tesouro Direto para o Governo, as debêntures são destinadas ao financiamento de empresas.

Normalmente, as debêntures oferecem retornos maiores, ao mesmo passo que também possuem um risco maior. Ao contrário do CDB, os títulos em debêntures não são cobertos pelo Fundo Garantidor de Crédito (FGC).

CDB ou LCI/LCA?

Por fim, a Letra de Crédito Imobiliário e a Letra de Crédito do Agronegócio são aplicações destinadas a esses dois setores. Diferentemente do CDB, esses investimentos não são descontados no Imposto de Renda.

Ainda assim, não se iluda. Para compensar, esses ativos tendem a oferecer retornos abaixo de 100% do CDI. Pesquise e faça as contas para fechar com a melhor opção.

Investimento CDB vale a pena?

A resposta depende da sua intenção como investidor. Como uma opção segura de renda fixa, em alternativa à poupança, por exemplo, os investimentos em CDBs podem, sim, valer a pena.

Algumas vantagens desses ativos são:

- Segurança: investimentos com proteção do FGC;

- Rentabilidade: modalidades que podem chegar a 200% do CDI em alguns casos;

- Facilidade: oferecimento por diversas instituições financeiras;

- Liquidez: opções com liquidez diária;

- Diversificação: alternativas para complementar outros investimentos.

Entretanto, existem algumas desvantagens, como:

- Cobrança de Imposto de Renda: investimentos com taxas que podem chegar a 22,5%;

- Prazo de carência: opções com prazos que podem atrapalhar o resgate do dinheiro em caso de urgência.

CDB é um investimento de curto ou longo prazo?

O CDB pode ser utilizado para esses dois tipos de investimento, já que ele é oferecido com diferentes condições que podem se adequar às suas necessidades momentâneas.

Vale a pena investir em CDB a longo prazo?

Usualmente, os ativos de renda fixa, como o CDB, são os mais indicados para investimentos a longo prazo, por conta do baixo risco. Lembre-se de que quanto maior o prazo do vencimento, maior tende a ser a taxa de rendimento também.

Investir a longo prazo em CDB é uma boa opção se você:

- Não tem pressa para receber o valor investido;

- Busca segurança no investimento;

- Prefere saber o quanto pode ganhar com a aplicação, em média, antes da compra do ativo.

Vale a pena investir em CDB a curto prazo?

Se você está em busca de um investimento em que possa ganhar muito dinheiro (ou perder!) em pouco tempo, o CDB ou outras aplicações de renda fixa não vão te atender.

Embora menos indicados para investimentos a curto prazo, os ativos de renda fixa são alternativas para não deixar o seu dinheiro parado ou na poupança, onde ele não rende tanto.

Investir a curto prazo em CDB é uma boa opção se você:

- Quer receber o valor investido em pouco tempo;

- Não quer deixar o dinheiro parado;

- Procura um investimento mais rentável em relação à poupança;

- Preza pela segurança e poucos riscos;

- Deseja saber sobre o rendimento estimado para se planejar.

CDB pode ser usado como reserva de emergência?

Para quem está começando a investir, o termo reserva de emergência pode ser novo. Mas a definição é simples, já que o nome já define bem. A reserva de emergência é um valor separado para o pagamento de contas em momentos inesperados.

Por exemplo, se você tiver algum problema de saúde e precisar pagar por um procedimento caro ou perder o emprego e precisar arcar com as despesas recorrentes, é importante que você tenha uma verba disponível.

Por isso, é essencial que esse dinheiro seja aplicado em algum investimento seguro e que possibilite a retirada do dinheiro de forma imediata.

De acordo com especialistas, o recomendado é que o valor da reserva de emergência seja equivalente a no mínimo seis vezes o seu custo mensal.

Como já falamos anteriormente, existem opções de CDB com liquidez diária. Portanto, esse tipo de investimento pode ser sim utilizado como reserva de emergência.

Como investir em CDB?

Se você ficou interessado em investir em CDB, basta que você esteja com o CPF em situação regular e tenha conta em alguma instituição financeira que ofereça esse tipo de investimento.

Porém, antes de colocar o seu dinheiro em algum título, tome alguns cuidados:

- Pesquise bastante antes e veja a reputação da instituição;

- Escolha entre o CDB prefixado, pós-fixado ou híbrido;

- Confira sobre as condições de rendimento, liquidez e carência;

- Opte pela que melhor se encaixa à sua realidade e faça seu investimento!

Como investir em CDB pelo PicPay?

No PicPay, o seu dinheiro rende diariamente 102% do CDI. O PicPay mantém 100% do saldo dos seus usuários investidos em Certificado de Depósito Bancário (CDB).

Para isso, basta você deixar o seu dinheiro rendendo na carteira do app, sem precisar contratar um produto. O PicPay rende, inclusive, mais que a poupança!

O melhor de tudo é que a liquidez é diária e você pode utilizar o dinheiro no momento que precisar.

O investimento conta com garantia do próprio PicPay e do Fundo Garantidor de Crédito, até R$ 250 mil.

Ou seja, para investir em CDB pelo PicPay, você só precisa deixar as suas economias na conta.

Leia mais: Quanto rende 20 reais no PicPay ou até valores superiores?

Como declarar CDB no Imposto de Renda?

Quer investir em CDB ou já possui algum investimento? Como já falamos anteriormente, os rendimentos são tributados pelo Imposto de Renda. O valor é deduzido na fonte, ou seja, você já recebe o valor líquido.

O imposto cobrado varia de acordo com com o prazo de aplicação:

- Até 180 dias: 22,5%;

- Até 181 a 360 dias: 20%;

- Até 361 a 720 dias: 17,5%;

- Acima de 720 dias: 15%.

Além do mais, caso você resgate o valor em um prazo inferior a 30 dias, há o desconto do IOF, o Imposto Sobre Operações Financeiras.

Mesmo que haja dedução do IR na fonte, na Declaração do Imposto de Renda, você precisa declarar o rendimento, assim como ocorre com quase todos os investimentos.

A opção de CDB fica dentro da aba “Bens e direitos”, no grupo “04 – Aplicações e Investimentos” e com o código “02 – Títulos públicos e privados sujeitos à tributação (Tesouro Direto, CDB, RDB e Outros)”.

Agora que você é um expert em investimento CDB, aprenda mais sobre como cuidar das suas economias com nossos conteúdos sobre educação financeira!