Sabia que é possível emprestar dinheiro a juros? Sim, você pode fazer empréstimos a outras pessoas e empresas, ajudá-las a organizar as finanças e realizar sonhos e, de quebra, ainda receber um bom rendimento por isso.

Ganhar dinheiro com empréstimos é possível a partir do que é chamado de empréstimo entre pessoas físicas, ou peer-to-peer lending, em inglês. Essa modalidade é totalmente legal: foi aprovada em 2018 pelo Banco Central.

Mas, afinal, como funciona emprestar dinheiro a juros? Como calcular a rentabilidade desse tipo de investimento e comparar para saber onde investir meu dinheiro para render mais?

É sobre isso que vamos falar hoje. Quer saber como ganhar dinheiro no PicPay? É só conferir as nossas dicas!

Como funciona emprestar dinheiro a juros?

E então, como emprestar dinheiro a juros? No PicPay, existem investidores particulares que emprestam valores por meio do empréstimo entre pessoas.

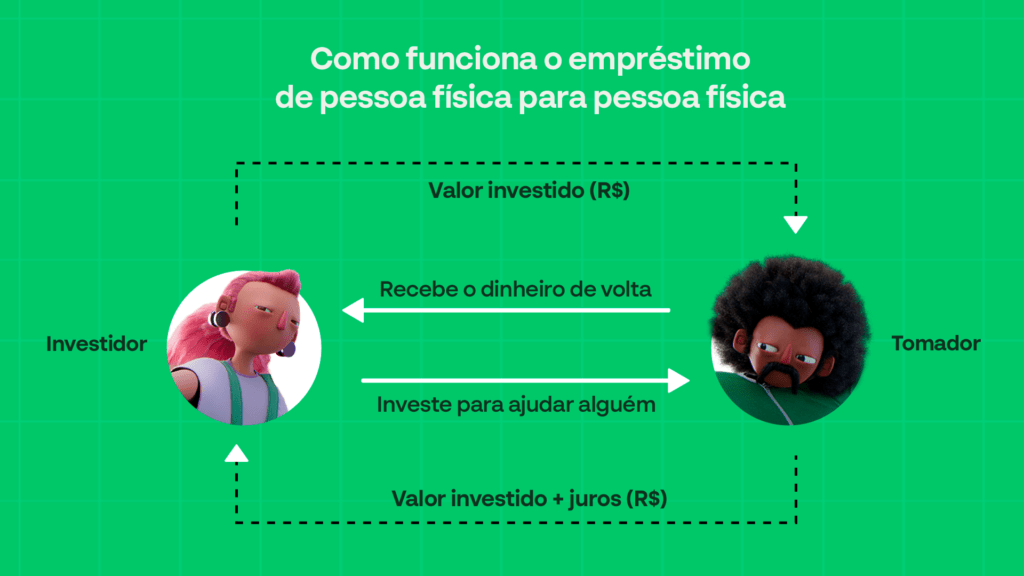

A funcionalidade, lançada em março de 2022, é uma forma de conectar pessoas e empresas que precisam de dinheiro com investidores. Dessa maneira, quem quer investir sua grana pode emprestar dinheiro a tomadores, que procuram por um empréstimo, como na imagem abaixo:

Leia mais: Empréstimos P2P para empresas: como funciona?

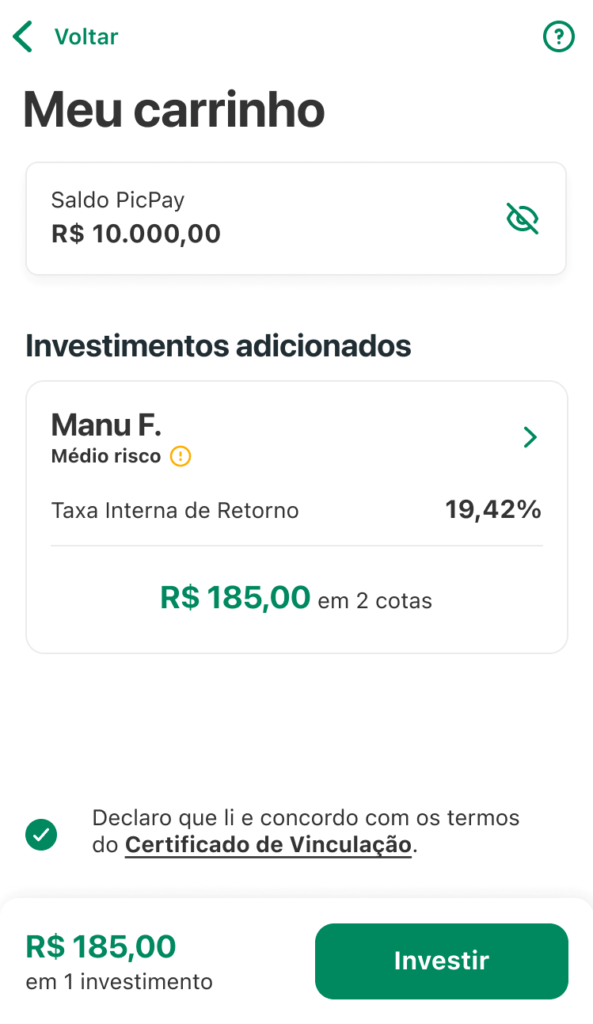

Em troca, os investidores recebem um rendimento por isso. É possível aplicar valores a partir de R$ 50 e ter um rendimento de até 162% ao ano, com retorno mensal, sem taxas de administração ou corretagem.

Já quem pega o empréstimo tem outras facilidades, como poder negociar prazos e valores, que podem ser melhores do que em outras instituições.

Na função, o PicPay é responsável pela cobrança do valor emprestado, avaliação do risco de cada tomador e, também, por intermediar toda a negociação.

Leia mais: O que é PicPay e como funciona o aplicativo?

A ferramenta é mais uma alternativa para quem usa o PicPay como um app para investir e ganhar dinheiro, além do rendimento da conta digital.

É seguro emprestar dinheiro a juros?

Afinal, o empréstimo entre pessoas é seguro? Sim, é uma modalidade aprovada pelo Banco Central e que em nada tem a ver com agiotagem.

Agiotagem é aquela prática — que é considerada crime! — em que uma pessoa empresa dinheiro a outra com juros excessivos, acima dos limites permitidos pela lei.

O empréstimo entre pessoas físicas, por outro lado, é regulamentado e, por isso, seguro.

Essa modalidade é possível a partir da criação da Sociedade de Empréstimos entre Pessoas (SEP), que foi regulamentada pela resolução 4.656 do Banco Central, de abril de 2018.

Segundo essa resolução, a SEP é a instituição financeira que faz operações de empréstimo e de financiamento entre pessoas exclusivamente por meio de plataforma eletrônica.

O PicPay atua em parceria com uma SEP para permitir que o empréstimo entre pessoas aconteça.

Essa SEP permite que a operação seja realizada, enquanto o app PicPay é o ambiente que possibilita que a negociação seja feita com a melhor experiência possível.

Aqui vai um lembrete importante: os investidores devem estar atentos aos riscos envolvidos, como acontece com todas aplicações. O principal deles é o risco de não receber o valor que foi emprestado.

Se quiser entender melhor se a opção é para você, conheça os perfis de investidores e confira dicas de como investir com segurança.

Como calcular rentabilidade do empréstimo entre pessoas?

Bom, agora você entendeu como funciona o empréstimo entre pessoas. Mas como calcular a rentabilidade do seu investimento em um empréstimo?

Antes de explicarmos como é feito o cálculo do rendimento do seu investimento, é importante saber que o peer-to-peer não é uma aplicação tradicional e por isso tem algumas características próprias.

Nesse caso, você investe emprestando dinheiro para outras pessoas ou empresas. Em outras palavras, você é remunerado da mesma forma como um banco é remunerado quando faz um empréstimo pessoal ou financiamento para uma empresa.

Por isso, vamos explicar como funciona a lógica das instituições tradicionais e, em seguida, explicar como isso se aplica ao nosso caso, tudo bem?

Quando fazemos um financiamento, a cada parcela pagamos de volta uma parte que é referente ao dinheiro que pegamos emprestado (principal) e outra parte que é a remuneração por ter emprestado o dinheiro (juros).

O percentual dos juros é sempre igual e é cobrado mês a mês sobre o valor que ainda falta a ser pago.

Um exemplo: uma pessoa pega um valor emprestado de R$ 1.000 a uma taxa de 1,8% ao mês. Ela vai pagar em parcelas mensais de R$ 93,40.

No primeiro mês, ela irá pagar de juros R$ 18,00 (1,8% de R$ 1.000) e descontará dos R$ 1.000 emprestados o que faltou para completar o valor da parcela (R$ 93,40 – R$18,00 = R$75,40). Ou seja, R$ 18,00 de juros e R$ R$ 75,40 da quantia principal.

No mês seguinte, a mesma taxa de 1,8% será aplicada nos R$ 924,60 restantes (R$1.000 – R$75,40), dando assim R$ 16,64 de juros (1,8% de R$924,60). Esse processo continua até a pessoa ter pago todo o valor que devia.

Como no exemplo acima, em cada parcela paga, uma parte do valor é utilizada para diminuir o quanto se está devendo e outra parte remunera a instituição que emprestou pelo tempo que o dinheiro ficou com o tomador, por meio de juros. Como os pagamentos são mensais, esse tempo costuma ser de um mês.

Olhando mês a mês, a taxa de juros é sempre a mesma, mas o valor sobre o qual ela é cobrada vai diminuindo.

Por isso, ao calcular o quanto se paga no final de todas as parcelas, não podemos usar a taxa ao ano. Afinal, seria como dizer que a pessoa só pagou suas dívidas no final do prazo.

Fazer a conta dessa forma resultaria em um valor muito maior a ser pago do que realmente acontece.

Quem determina o quanto de principal e o quanto de juros é pago em cada mês é conhecido como Tabela PRICE e é ela que usamos para dividir as parcelas do empréstimo.

Na tabela abaixo, você encontra um exemplo de como essa lógica funciona com um empréstimo de R$ 1.000 a uma taxa de 1,8% ao mês.

| Parcelas | Data de Vencimento | Parcela | Valor Devido | Principal | Juros | Novo Saldo |

| Início | R$ 1,000.00 | R$ 1,000.00 | ||||

| 1 | 07/05/2022 | R$ 93.40 | R$ 924.60 | R$ 75.40 | R$ 18.00 | R$ 924.60 |

| 2 | 08/05/2022 | R$ 93.40 | R$ 941.24 | R$ 76.76 | R$ 16.64 | R$ 847.84 |

| 3 | 09/05/2022 | R$ 93.40 | R$ 863.10 | R$ 78.14 | R$ 15.26 | R$ 769.70 |

| 4 | 10/05/2022 | R$ 93.40 | R$ 783.55 | R$ 79.55 | R$ 13.85 | R$ 690.15 |

| 5 | 11/05/2022 | R$ 93.40 | R$ 702.57 | R$ 80.98 | R$ 12.42 | R$ 609.17 |

| 6 | 12/05/2022 | R$ 93.40 | R$ 620.14 | R$ 82.44 | R$ 10.97 | R$ 526.73 |

| 7 | 01/05/2023 | R$ 93.40 | R$ 536.22 | R$ 83.92 | R$ 9.48 | R$ 442.81 |

| 8 | 02/05/2023 | R$ 93.40 | R$ 450.78 | R$ 85.43 | R$ 7.97 | R$ 357.38 |

| 9 | 03/05/2023 | R$ 93.40 | R$ 363.82 | R$ 86.97 | R$ 6.43 | R$ 270.41 |

| 10 | 04/05/2023 | R$ 93.40 | R$ 275.28 | R$ 88.53 | R$ 4.87 | R$ 181.88 |

| 11 | 05/05/2023 | R$ 93.40 | R$ 185.15 | R$ 90.13 | R$ 3.27 | R$ 91.75 |

| 12 | 06/05/2023 | R$ 93.40 | R$ 93.40 | R$ 91.75 | R$ 1.65 | R$ 0.00 |

Agora, vamos aplicar o mesmo raciocínio ao empréstimo entre pessoas.

Como comparar o empréstimo entre pessoas a outros investimentos?

“Onde investir meu dinheiro para render mais” é a pergunta que todo investidor faz. Afinal, quem investe busca sempre o melhor retorno para o seu dinheiro.

Se você fizesse o cálculo de quanto rende emprestar dinheiro a juros com base só na taxa ao ano, e não da forma como mostramos acima, chegaria a um valor muito maior, mas não estaria correto.

O que você recebe pelo seu investimento todo mês é justamente o valor pago por quem pegou o dinheiro emprestado. Ou seja, o valor que você recebe tem parte de juros e parte que é devolvido pelo tomador.

No exemplo acima, no primeiro mês, seria R$93,40 (R$18,00 de juros e R$75,40 do principal).

No caso do empréstimo entre pessoas, que é um produto bem diferente do que estamos acostumados a ver por aí, pode ficar difícil de comparar mesmo.

Como explicamos ali em cima, ao longo do empréstimo você tem entradas e saídas de valores, todo mês o valor que você recebe vai mudando, e você vai recebendo parte do dinheiro de volta, o que não acontece em outros tipos de investimentos.

No entanto, existe uma forma de comparar os investimentos para saber qual é mais vantajoso para você.

Para bancos e empresas que já estão acostumadas a concederem empréstimos, essa também é uma tarefa difícil. É por isso que eles inventaram uma forma de conseguir comparar esse tipo de investimento e resolver esse problema. Essa forma é a Taxa Interna de Retorno.

A Taxa Interna de Retorno, mas conhecida como TIR, é uma medida comparativa que te ajuda a entender o quanto aquele investimento rende, considerando as entradas e saídas dos valores. Ela é muito comum no mundo das empresas e também no de investimento em ações.

Quando calculamos a TIR, ela considera como se o investimento estivesse aplicado durante todo um período e te ajuda a ter uma noção de quanto aquele investimento estaria rendendo se o seu dinheiro ficasse aplicado durante todo o tempo.

A TIR não é o quanto você vai ter de retorno no final das contas, mas é a forma que você consegue comparar um investimento que tem entradas e saídas de valores com investimentos tradicionais de renda fixa para saber em qual deles o seu dinheiro vale mais.

Por exemplo: se você está avaliando emprestar um dinheiro com uma taxa de juros 1,8% ao mês e quer comparar se vale mais a pena investir seu dinheiro em um investimento que rende 100% do CDI (12,65% ao ano), não dá para saber qual dos dois é melhor, certo?

Leia mais: O que é CDI e como fazer o dinheiro render mais no PicPay?

Cada um deles está em uma medida e tem formas de receber dinheiro diferentes. É aqui que entra a TIR. Ao transformar o rendimento em “ao mês” do empréstimo em uma TIR, você chega a um valor de 12,65% ao ano.

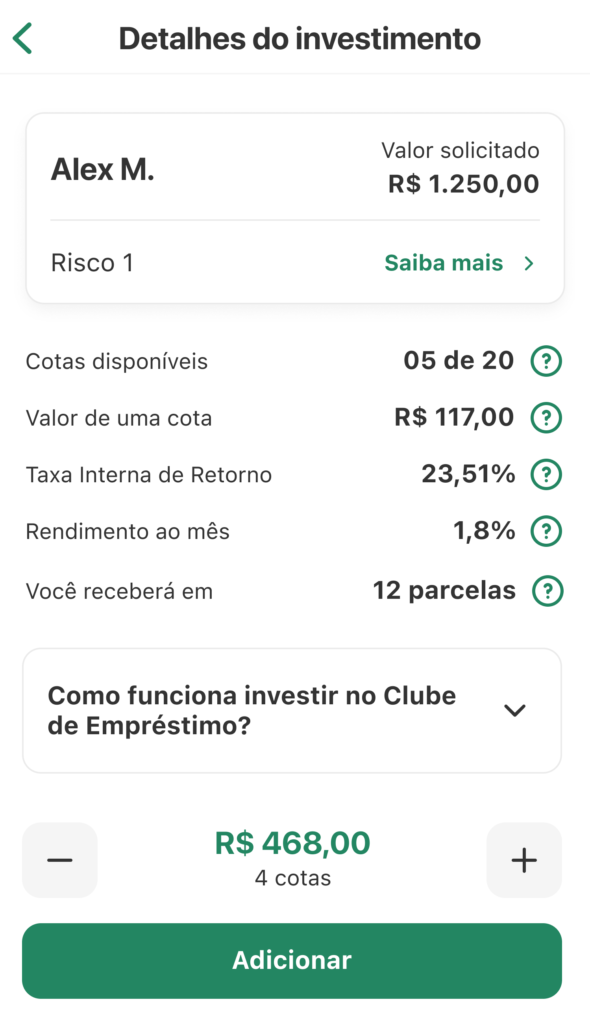

Com as duas ofertas na mesma medida, fica muito mais fácil enxergar qual delas o seu dinheiro está valendo mais: o empréstimo entre pessoas traria um rendimento de 23,51% ao ano, enquanto o do CDI seria menor, de 12,5% ao ano.

E como calcular a TIR do empréstimo entre pessoas? Essa é simples! Pensando em facilitar a vida dos investidores, para que eles consigam comparar o investimento em emprestar dinheiro a juros com outras aplicações, o PicPay disponibiliza o cálculo da TIR durante a contratação do produto.

Como calcular o IR sobre investimentos de empréstimo a juros?

Para saber em reais exatamente o quanto você irá receber pelo valor investido no empréstimo entre pessoas, é preciso descontar o valor que é recolhido do Imposto de Renda (IR) sobre o rendimento do empréstimo. Para isso, precisamos seguir as regras estabelecidas pela Receita Federal para realizar o cálculo.

O IR é cobrado sobre os juros e não sobre o valor total recebido. Logo, você será tributado sobre o valor que recebeu e não sobre o valor que investiu no começo. Essa cobrança é feita seguindo a tabela abaixo do IR:

- 22,5% para aplicações com prazo de até 180 dias;

- 20% para aplicações com prazo de 181 até 360 dias;

- 17,5% para aplicações com prazo de 361 até 720 dias;

- 15% para aplicações com prazo acima de 720 dias.

| Dias passados | Dias Acumulados | Juros | IR | Retenção |

| 0 | 22.5% | R$ 0.00 | ||

| 49 | 49 | R$ 18.00 | 22.5% | R$ 4.05 |

| 31 | 80 | R$ 16.64 | 22.5% | R$ 3.74 |

| 31 | 111 | R$ 15.26 | 22.5% | R$ 3.43 |

| 30 | 141 | R$ 13.85 | 22.5% | R$ 3.12 |

| 31 | 172 | R$ 12.42 | 22.5% | R$ 2.79 |

| 30 | 202 | R$ 10.97 | 20.0% | R$ 2.19 |

| 31 | 233 | R$ 9.48 | 20.0% | R$ 1.90 |

| 31 | 264 | R$ 7.97 | 20.0% | R$ 1.59 |

| 28 | 292 | R$ 6.43 | 20.0% | R$ 1.29 |

| 31 | 323 | R$ 4.87 | 20.0% | R$ 0.97 |

| 30 | 353 | R$ 3.27 | 20.0% | R$ 0.65 |

| 31 | 384 | R$ 1.65 | 20.0% | R$ 0.33 |

| Total | R$ 120.81 | R$ 26.07 |

E aí, gostou de saber quanto seu dinheiro pode render com o empréstimo entre pessoas físicas? Então confira outras dicas para cuidar bem da sua grana!