Nos últimos anos, as fintechs – empresas de tecnologia que ofertam serviços financeiros – mudaram completamente a forma como lidamos com dinheiro. Ao unir tecnologia e finanças, elas trouxeram mais praticidade, inclusão e eficiência para milhões de pessoas — e o PicPay é um dos protagonistas dessa revolução no Brasil.

O papel das fintechs na transformação do mercado

Antes das fintechs, a experiência com serviços financeiros era marcada pela burocracia, com filas, taxas e processos lentos. Com a digitalização, surgiram novas possibilidades: pagamentos instantâneos, transferências em segundos, carteiras virtuais, crédito acessível e investimentos feitos direto pelo celular.

Leia mais: PicPay acelera e simplifica jornada de pagamento no e-commerce

Esse avanço democratizou o acesso ao sistema financeiro, permitindo que mais pessoas participassem da economia digital e tivessem controle maior sobre sua vida financeira.

O Brasil como o país das fintechs

O Brasil é um dos países mais inovadores no setor financeiro e pode, até mesmo, ser considerado a terra das fintechs.

Segundo um levantamento produzido pela Finnovista e pelo Banco Interamericano de Desenvolvimento (BID), até 2023, o país somava 722 fintechs, o equivalente a 24% de todas as empresas de finanças digitais ativas na América Latina.

Muito desse pioneirismo brasileiro, tanto em relação à criação de novos negócios quanto à implementação de tecnologia, deve-se a toda uma agenda de inovação do Banco Central, que trouxe o Pix, o Open Finance, e que futuramente, ainda deve implantar o Drex, uma versão digital do real.

Esses avanços também contribuíram para a democratização do acesso a serviços financeiros. Hoje, trabalhadores informais e pequenos empreendedores, por exemplo, já conseguem ter acesso a crédito e receber pagamentos via Pix, além de acessar subsídios do governo, graças ao acesso facilitado a serviços financeiros digitalizados.

De acordo com a Associação Brasileira de Fintechs (ABFintechs), o Brasil já soma mais de 160 milhões de contas digitais criadas, número que ilustra o alcance e o tamanho dessa democratização.

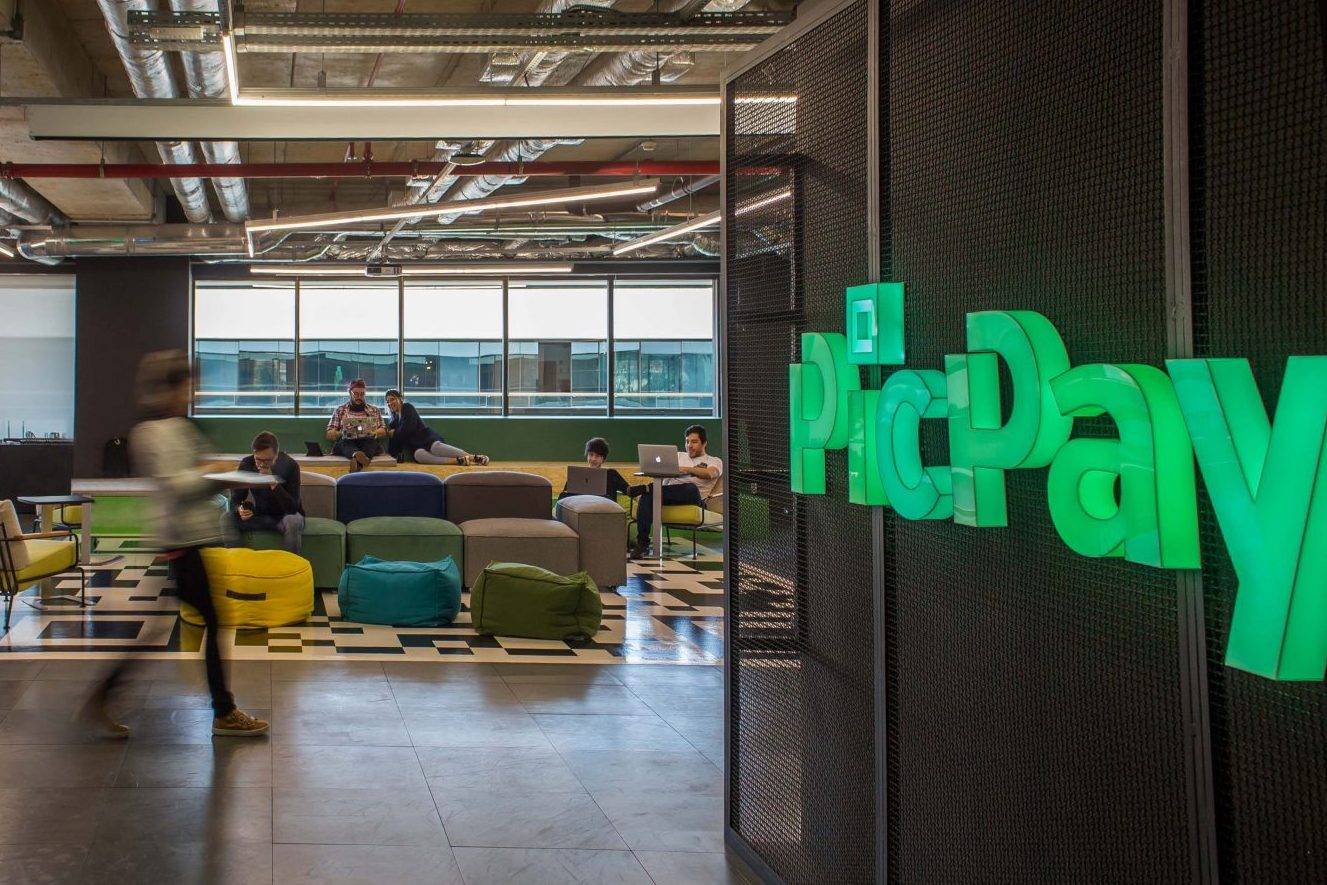

PicPay: pioneirismo que virou referência

Fundado em 2012, em Vitória (ES), o PicPay foi pioneiro em transações instantâneas entre pessoas e no uso de QR Code, muito antes do Pix existir. Essa ousadia inicial abriu caminho para que a empresa se tornasse referência em inovação no mercado.

Com mais de 12 anos de história, o PicPay é hoje um dos principais bancos digitais do Brasil, reunindo em um só aplicativo tudo o que o usuário precisa para ter a sua vida financeira em dia, como pagamentos, cartões, crédito, investimentos e soluções para empreendedores.

Leia mais: Entrevista: Chief AI Officer do PicPay fala sobre IA nas finanças

Ao longo dessa jornada, o PicPay não apenas acompanhou a revolução das fintechs. Ele ajudou a liderá-la, antecipando tendências e oferecendo experiências financeiras que se tornaram parte do dia a dia dos brasileiros.

Segurança em primeiro lugar

Toda essa inovação acontece sob regulação do Banco Central, o que garante transparência e solidez em todas as operações.

Para além da questão regulamentar, toda operação do PicPay é protegida por diversas camadas de segurança, do primeiro ao último clique. O aplicativo adota protocolos avançados de proteção de dados, autenticações reforçadas e monitoramento constante para identificar atividades suspeitas — oferecendo, em muitos casos, mais camadas de segurança do que bancos tradicionais.

Um exemplo disso é o Modo Seguro, ferramenta que permite resguardar automaticamente saldos e investimentos em situações de risco, dando ao usuário a confiança de que seu dinheiro está protegido mesmo em cenários inesperados.

Essa combinação de inovação e segurança mostra que a experiência digital pode ser prática sem abrir mão da proteção.

O futuro da revolução financeira

A transformação das fintechs está longe de terminar. Com novas tecnologias e a agenda de inovação do Banco Central, o mercado continuará evoluindo.

O PicPay segue preparado para estar na linha de frente dessa mudança, sempre com o propósito de simplificar a relação das pessoas com o dinheiro e tornar o acesso a serviços financeiros cada vez mais inclusivo.